Ahorro y Pensiones:

Ahorro y Pensiones | PIAS | SIALP | Plan de Pensiones | Seguro de rentas | Fondo de inversión

Ahorro y Pensiones

Es de vital importancia contar con un buen asesoramiento para poder crear un capital adicional como complemento a la Seguridad Social para su jubilación o para sacar rendimiento a su capital.

En GRUPO PACC contamos con un equipo de profesionales para responder a todas las preguntas que te surjan, así como aconsejarte cuál es el producto más adecuado en función de tus necesidades.

Consejos para lograr que en tu jubilación estés cubierto del mejor modo posible:

- Calcular la pensión que te quedará.

- Saber cuál es la esperanza de vida media que necesitas cubrir.

- Calcular cuánto dinero necesitarías.

- Saber a qué edad empezar a ahorrar.

- Conocer qué herramientas y productos existen para ahorrar.

- Saber qué ventajas fiscales puedes obtener con tus ahorros.

Productos y ventajas fiscales

PIAS

Los planes individuales de ahorro sistemático nacieron en 2007, tras la entrada en vigor de la Ley 35/2006, ello propició una serie de ventajas asociadas a la fiscalidad de estos.

Esta es una herramienta de ahorro que permite lograr una renta vitalicia asegurada en el futuro. El rescate del PIAS, siempre que sea para obtener una renta vitalicia, tiene todos sus rendimientos exentos de impuestos.

Con la reforma fiscal de 2015 se ha reducido de 10 a 5 los años mínimos que deben transcurrir desde la primera aportación al PIAS para poder llevar a cabo su rescate.

Al tratarse de una renta vitalicia, el beneficiario del PIAS queda exento de tributar en un porcentaje elevado de dicha renta, que en algunos casos puede llegar al 92%. El PIAS cuenta, además, con una limitación anual de 8.000 euros y la aportación máxima total es de 240.000 euros.

Supongamos que de un PIAS se cobran 100 euros de rendimiento anual. Dicha cantidad no tributa, es decir, a efectos fiscales no se contempla. Lo que hay que tener en cuenta es que en el momento de disponer o rescatar el dinero existe un leve impacto fiscal.

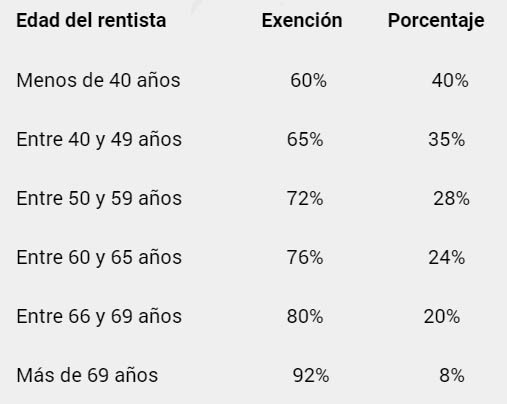

¿Cuánto se tributa cuando se empieza a cobrar un PIAS en forma de renta?

La cuantía varía en función de la edad que el tomador tenga cuando inicia su cobro:

- Menos de 40 años: 40%.

- Entre 40 y 49 años: 35%.

- Entre 50 y 59 años: 28%.

- Entre 60 y 65 años: 24%.

- Entre 66 y 69 años: 20%.

- Más de 70 años: 8%.

¿Qué sucede si rescato el PIAS en forma de capital?

Se tributará del siguiente modo:

- Hasta 6.000€ al 19%

- Desde 6.000,01€ hasta 50.000€ al 21%

- Desde 50.000,01€ al 23%

- Las aportaciones no desgravan en el IRPF

SIALP

El SIALP es un seguro de Vida-Ahorro cuya rentabilidad está exenta de tributación como rendimiento del capital mobiliario. Al ser un seguro de vida el SIALP tiene una liquidez de la que carecen los planes de pensiones.

El principal atractivo fiscal de esta herramienta de ahorro para el futuro radica precisamente en su tributación. La persona que contrata un SIALP queda exenta de tributación por el seguro bajo dos condiciones: mantener la inversión un mínimo de 5 años y no superar los 5.000 euros por persona y año.

Cumpliendo estas exigencias el cliente se beneficiará de la exención fiscal de los intereses que se hayan generado por el SIALP.

¿Qué sucede si rescato el SIALP antes de los cinco años?

Se tributará del siguiente modo:

- Hasta 6.000€ al 19%

- Desde 6.000,01€ hasta 50.000€ al 21%

- Desde 50.000,01€ al 23%

- Las aportaciones no desgravan en el IRPF

Plan de pensiones

Los Planes de Pensiones constituyen un instrumento de ahorro a largo plazo en el que los titulares, a través de aportaciones periódicas y/o extraordinarias, constituyen un capital, que sirve como complemento privado de las Pensiones Públicas.

¿Cómo funciona la tributación de aportaciones a un plan de pensiones o plan de previsión asegurado?

Las aportaciones que realices a tu plan de pensiones o plan de previsión asegurado durante el año se desgravarán de tu base imponible del IRPF hasta la menor de las siguientes cantidades: 2.000 euros, o bien hasta el 30% de tus rendimientos netos del trabajo y de actividades económicas. Condiciones válidas para residentes en territorio común. Si bien el límite financiero (como aportación máxima) es de 1.500 euros desde el año 2022.

¿Es posible recuperar tu dinero antes de la jubilación?

Sí, la ley 26/2014 permite rescatar las aportaciones a planes de pensiones o plan de previsión asegurado que tengan 10 años de antigüedad a contar desde 2015. Por ejemplo, si has contratado un plan en 2015, podrías rescatar a partir de 2025 lo aportado en 2015, en 2026 lo aportado en 2016 y así sucesivamente.

Casos en los que se puede rescatar un plan de pensiones

Aunque los planes de pensiones están pensados para complementar las pensiones de jubilación, existen unas circunstancias especiales en las que sus beneficiarios pueden rescatar los fondos ante:

- Invalidez.

- Fallecimiento.

- Desempleo de larga duración.

- Enfermedad grave.

- Desahucio de la vivienda.

- Pasados 10 años de la primera aportación: este supuesto entró en vigor en enero de 2015 y, pendiente de desarrollo reglamentario, establece que el dinero aportado antes de esa fecha podrá ser rescatado a partir de 2025.

No existe una sola forma de rescatar un plan de pensiones y conviene conocerlas todas porque cada una de ellas implica una tributación distinta:

- En forma de capital: se cobran todos los fondos de una sola vez.

- En forma de renta: se recibe periódicamente una cantidad determinada de los fondos. La periodicidad puede ser mensual, trimestral, semestral o anual.

- En forma mixta: una parte de los fondos se rescatan en forma de capital y otra en forma de renta.

- En forma de disposición: consiste en recibir los fondos a petición del beneficiario sin una periodicidad regular con las limitaciones que se establezcan en las especificaciones de los planes de pensiones.

Tratamiento fiscal del rescate de un plan de pensiones

La tributación del rescate de un plan de pensiones es básicamente el proceso contrario al de las aportaciones. Cuando se rescata un plan de pensiones, los fondos que se obtienen son considerados como rendimientos de trabajo y, como tal, aumentan la base imponible del IRPF provocando que aumenten los impuestos que hay que pagar.

Los tramos actuales del IRPF son:

- 0 a 12.450 € = 19 %

- 12.451 € a 20.200 € = 24 %

- 20.201 € a 35.200 € = 30 %

- 35.201 € a 60.000 € = 37 %

- Más de 60.001 € = 45 %

Es aquí donde la manera de rescatar el plan de pensiones influye en su tributación. Si se opta por un rescate en forma de capital, habrá que sumar a los rendimientos de ese ejercicio contable todo el capital rescatado. Este hecho aumentará mucho la base imponible del IRPF.

Por ejemplo, si el afectado declara 25.000 € anuales y tiene en el plan de pensiones un fondo de 80.000 € que decide rescatar de golpe, su base imponible ascenderá a los 105.000 €. De este modo pasará de una fiscalidad del 30 % a tributar en el último tramo del 45 %.

El gran aumento de los impuestos que supone rescatar el plan de golpe hace que la opción de rescate en forma de renta adquiera relevancia. Supongamos que el beneficiario del plan de pensiones acuerda recibir 1.000 € mensuales de los fondos disponibles en su plan. De este modo a su base imponible general solo deberá sumar 12.000 € anuales.

Seguro de rentas

El seguro de rentas se recomienda, especialmente, a las personas mayores que desean contar con una renta periódica que tenga un interés y una tributación más beneficiosa que los ofrecidos por los depósitos. En este sentido, destaca el seguro de rentas vitalicias, el cual garantiza, a cambio de una prima única, una renta periódica (generalmente mensual) al asegurado hasta su fallecimiento.

Paralelamente, se suscribe la cobertura por fallecimiento, por la que los beneficiarios percibirán la prima única aportada en su día. La renta temporal o plazo determinado, por su parte, consiste en un pago periódico durante un intervalo de tiempo que dura entre cinco y diez años.

Por otro lado, en el seguro de renta vitalicia, la cuantía que se abonará dependerá de una serie de factores, como tipos de interés, edad, parte del ahorro que recuperarán los beneficiarios en caso de fallecimiento y cobro o no de rentas por parte de los beneficiarios

Tratamiento fiscal del seguro de rentas

Origen de la prima: Reinversión procedente de Ganancias Patrimoniales

De acuerdo con la normativa vigente, podrán excluirse de gravamen en el IRPF las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre que el importe total obtenido por la transmisión se destine en el plazo de seis meses a constituir una renta vitalicia asegurada a su favor.

La cantidad máxima total que a tal efecto podrá destinarse a constituir rentas vitalicias será de 240.000 euros. La renta vitalicia deberá constituirse en el plazo de seis meses desde la fecha de transmisión del elemento patrimonial.

Tabla de gravamen

Rentas Vitalicias, en función de la edad del rentista en el momento de constituirse la renta.

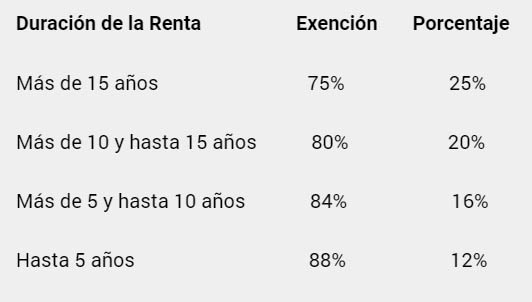

Rentas Temporales, en función de la duración de la Renta, se considera una parte de la renta percibida, rendimiento de capital mobiliario.

Fondo de inversión (UNIT-LINKED)

Los UNIT-LINKED son seguros en los que el tomador asume el riesgo de inversión.

El importe de la prestación depende del valor de mercado de las inversiones afectas a la póliza.

La normativa del IRPF permite que estos productos tengan el tratamiento fiscal de los seguros de vida siempre que concurra alguna de las circunstancias:

- Que no otorgue al tomador la facultad de modificar las inversiones afectas a la póliza.

- Que, en caso de otorgarle al tomador esta facultad, ésta se limite a elegir entre distintos fondos de inversión o en cestas de activos predefinidas, cuya composición cumpla los requisitos de aptitud, dispersión y diversificación que exige la normativa de ordenación de la actividad aseguradora en España.

Se tributará sobre los rendimientos del siguiente modo:

- Hasta 6.000€ al 19%

- Desde 6.000,01€ hasta 50.000€ al 21%

- Desde 50.000,01€ al 23%

Las aportaciones no desgravan en el IRPF